Dolomite 完全集成 GLP,不收取用户任何 GMX 生态收益。

撰文:Peng SUN,Foresight News

如何最大化地提高资本效率,持续扩大再生产,才是 DeFi 世界搭建乐高积木的核心。Arbitrum 上的货币市场协议 Dolomite 提出一种实现 LP 代币再生产的玩法,并已完全集成 GMX LP 代币 GLP。该协议刚刚完成 250 万美元融资,Coinbase Ventures 等参与投资。今天,Foresight News 将向大家介绍 Dolomite,看看它是如何集成并释放 LP 代币价值的。

一、背景

Dolomite 的故事始于 2018 年,起初是 Loopring 协议上的 DEX。2022 年 10 月以来,Dolomite 先后推出保证金协议、DEX 与 DeFi 借贷功能,通过其虚拟流动性系统支持更过多的代币协议,最大限度地提高资本效率,这种非寻租模式允许用户对冲投资组合、进行杠杆交易、解锁 LP 代币权益。Dolomite 保证金协议基于 dYdX 智能合约进行修改,其核心存储库已完成由 Open Zeppelin、Bramah Systems 与安比实验室(SECBIT)的安全审计,模块(Modules)存储库正在由 Zokyo 进行审计。同时,Dolomite 采用 Chainlink 价格预言机提供喂价服务。

Dolomite 背后的公司是 Leavitt Innovations。据 Linkedin 资料显示,Dolomite 团队共有 9 名员工,其联合创始人 Corey Caplan 毕业于里海大学(Lehigh University),拥有计算机科学与商学双学位;联合创始人兼 COO Adam Knuckey 毕业于里海大学;Kai Masters 担任前端工程师,等等。

目前,Dolomite 已集成 Abracadabra 上的 magicGLP、PlutusDAO 上的 plvGLP 与 GMX 的 GLP。根据 Dolomite 路线图,Dolomite 还将集成其他协议。

二、Dolomite 的虚拟流动性——以 GLP 为例

Dolomite 将 GMX 的「完整账户转移」与协议自身的虚拟流动性结合,允许用户在 Dolomite 上持续质押 GMX、esGMX,同时可将 GLP 作为借款头寸的抵押品。

对于任何试图进入 Dolomite 保证金协议的资产来说,都要先将代币存入 Dolomite Balance。目前,Dolomite Balance 支持 USDC、WETH、WBTC、GLP、plvGLP、mGLP、ARB、DAI、LINK、USDT、ETH。Dolomite 提出一种虚拟流动性的概念,也就是说,当代币存入 Dolomite Balance 后,在 Dolomite 中执行的操作不会在链上实现任何代币转移,而会导致 DolomiteMargin 核心智能合约的内部账本变化。通俗来讲,存入 Dolomite 的资产可以获得协议产生的利息,同时,在不改变 Balance 中资金总额的情况下,用户还能够将其用于 Dolomite 流动性池、借贷头寸与交易等,极大地提高了资金使用率。

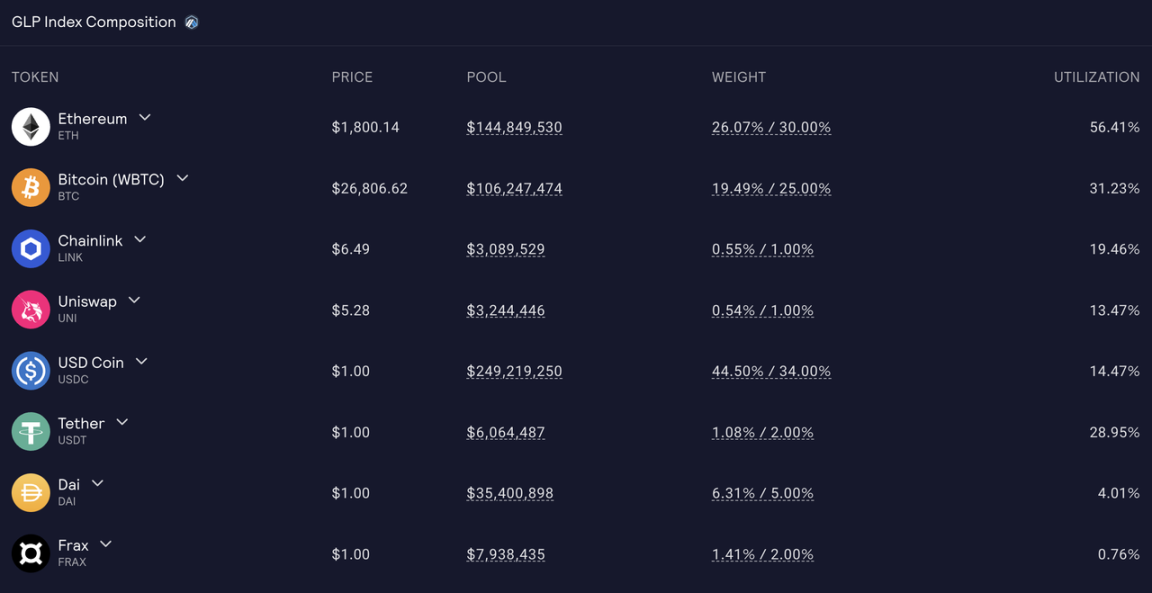

鉴于 GMX 与 GLP 的复杂度与多样性,本节将以 GLP 为例介绍这一特点。GLP 是 GMX 上的 LP 代币,可以理解为一种资产指数,由一篮子加密货币组成,包含 ETH、BTC、LINK、UNI、USDC、USDT、DAI、FRAX,其中 ETH 与 BTC 占比 55%,USDC 占比 43%。用户购买 GLP 后会自动参与质押,可以从交易者的损失中获利,也能获得 esGMX 奖励与平台产生的 70% 的交易费。但 GLP 代币受限于 BTC 与 ETH 的波动性,存在价格波动风险。同时,GMX 开仓用户的对手方实际上是质押了 GLP 的用户,因此 GLP 的价格也会随着交易用户的盈亏而涨跌。事实上,GLP 具有内在价值,背后有真实资产支撑,因此,对冲 GLP 价格波动风险、更充分地发挥质押之外的代币价值对 GMX 协议本身与用户而言都是一件益事。更何况,GMX 本身就是完全可组合性的。

完全集成 GLP:保持对 esGMX 与 Multiplier Points 所有权

与其他对 GLP 实现自动复利等协议不同,Dolomite 完全集成了 GLP,它支持将 GMX 与 GLP 的质押收益模式完全搬到 Dolomite 中,利率完全相同,平台不会收取任何 GMX 生态系统中的收益,而是完全返还给用户。

用户存入 GLP 代币后,Dolomite 会在后台创建一个代理金库。该代理金库会记录用户在 Dolomite 中的余额,为用户提供虚拟流动资金。存入 GLP 代币后,用户可在 Dolimite 上获得 ETH、esGMX、Multiplier Points、Vesting 等奖励。与 GMX 页面一致,用户还可以 Claim 与 Compound 资产奖励,同时允许用户将 WETH 奖励解除封装并存入 Dolomite 账户中。当然,如果取消勾选这一选项,WETH 则会存入用户的钱包中。

不过,与 GMX 上 Abracadabra、Plutus、Yield Yak、Beefy Finance、Redacted、Mugen Finance 等利滚利池相比,Dolomite 由于完全集成 GLP,因此无法自动复利,用户还需手动复利,需要为每次的复利支付手续费。

用户还可以质押 GMX 与 esGMX 获取奖励,不同之处在于质押 GMX 需要 GMX 代币批准,而质押 esGMX 或将其转化为 GMX 无需代币批准。对前者而言,用户可以直接从钱包中将 GMX 质押到 Dolomite 中(反之亦然),代理金库不会保留任何未质押的 GMX。esGMX 通常是不可转让的,并非从用户钱包中提取代币,而是从代理金库中提取,其转化为 GMX 也是通过代理金库。如果要在 Dolomite 中质押 esGMX,则需要进行「Full Account Transfer」。Dolomite 是目前第一个支持将该完整账户转入货币市场协议的协议,允许 GMX 用户将所有的 esGMXX、staked multiplier points、GLP、staked GMX 转入新账户,同时不损失任何累计奖励,也不会中断连续质押天数。对 Multiplier points 的支持也允许用户在 Dolomite 中认领并复利,提高 ETH 收益率。

需要提醒的是,每个钱包地址只能向 Dolomite 执行一次完整账户转移。在账户转移之前,发送方 GMX 账户需要从 GMX Vesting Vault 与 GLP Vesting Vault 中提取所有代币,而接收方 Dolomite 账户则不能在此之前质押过 GMX 与 GLP 代币。否则,无法完成转移。

在 GMX 代币经济学设计中,esGMX 若要转化成 GMX 需要质押相同比例 GMX 或 GLP。Dolomite 将 esGMX 转化为 GMX 的机制与 GMX 接口完全相同,启动 Vesting 的 esGMX 代币将在 365 天内完成转化。在 Dolomite 中,虚拟流动性系统确保 GLP 始终处于「质押」状态中,同时也不会影响使用 GLP 虚拟流动性进行借贷等活动。譬如,存入 100 枚 GLP 后,可以选择性地将其中 50 枚 GLP 虚拟流动性作为借款头寸的抵押品,借出 ETH、WBTC、USDC 等资产,进而从事现货交易、杠杆或流动性质押等活动。

Delta 中性 GLP

当 Dolomite 提供一种虚拟流动性系统后,用户可以使用 GLP 执行哪些策略获取收益?

Delta 中性是一种比较常见的对冲 GLP 价格波动的策略,Dolomite 也通过这一策略对冲风险,并保留 GLP 产生的收益。譬如,用户可以存入 1000 美元 GLP 作为抵押品,借出 500 美元 ETH 与 WBTC,然后将其兑换成 USDC。一旦 ETH 与 BTC 价格下跌,USDC 部分收益将抵消 GLP 损失与借入 ETH 和 WBTC 的交易费。

杠杆 GLP

另一方面,Dolomite 用户还可以扩大对 GLP 的风险敞口,通过抵押 GLP 借入 USDC 或其他用来购买 GLP 的资产,并将这些借入资产用来购买 GLP 进行再抵押,借入更多的资产,并再次循环。通过该策略,用户可以持有更多的 GLP,获得更高的收益,但同时每一次循环借贷都是增加杠杆率。

目前,Dolomite 采用超额抵押贷款方式,最低抵押率为 115%(86.9565% LTV),WETH、DAI、USDC、USDT 均以此为标准,GLP 最低抵押率为 120%(83.3333% LTV),也就是说杠杆率最高可达 5 倍。不过,采用这种策略需要承担 ETH、WBTC 价格下跌导致清算的风险。

三、小结

Dolomite 有一定的创新,它在 GMX 可组合性的基础上通过「Full Account Transfer」确保用户完全获取 GMX 与 GLP 生态系统的收益,相对其他协议收取 10-20% 的收益,这对用户更具吸引力。同时,Dolomite 通过虚拟流动性释放了 GLP 等流动性代币的价值,为用户提供对冲、借贷、杠杆等 DeFi 活动。Dolomite 的愿景和野心也不仅仅局限于只针对 GLP,团队试图在未来支持更多的协议,并将转向 DAO 治理。Arbitrum 刚刚发币,目前还是 GMX 独占鳌头,想必未来 Arbitrum 生态会更加繁荣,而 Dolomite 作为货币市场协议,给了 Arbitrum 生态 GLP 持有者们一个新的选择,未来也是值得期待的。

所有评论