本文作者:Arda Capital;编译:Cointime Freya

一个后起之秀颠覆了媒体格局。该公司开创了一种分发节目和电影的新方式。它的开创性引领其同行和其他人进入媒体消费的新时代。但很遗憾,该公司最初的发行优势已逐渐衰退,只能被迫地像其他人一样在内容上展开竞争。

不过,上述内容并不是在描述Netfli的崛起和发展。它同时也描述了HBO的崛起。媒体和娱乐领域的历史总是充满着相似之处。一个后起之秀以新的发行方式掀起波澜,其他公司很快就会跟进。随着时间的推移,他们都会逐渐在同一载体上展开内容方面的竞争。

HBO的崛起

就像Netflix利用互联网将流媒体传输到消费者手中一样,HBO利用卫星广播创造了一个新的类别。HBO最初是一家有线电视网络,用户必须通过他们的有线电视运营商购买订阅服务。在HBO成立初期,该公司面临的主要挑战是,将其内容传输到横跨美国的5千多个有线电视系统。

要想覆盖纽约地区以外的有线电视用户,唯一的方法就是搭建一个由微波传输塔和现有固定电话组成的跨国点对点中继网络。这些固定电话由Bell Telephone Company垄断控制。这样做的成本已经远远超出了网络的承受能力。令《时代周刊》失望的是。上线一年后,HBO依旧毫无进展,只有大约1万名订阅者。

——摘自《It’s Not TV, It’s HBO》

然而,该公司发现了一个黑客——卫星广播。

HBO蹒跚前行了大约两年的时间,2年后,Levin和他的同事们有了一个新想法:他们听说电信巨头RCA计划发射一颗商业卫星送入轨道。于是,Levin说服《时代周刊》公司董事会投资750万美元,用于在RCA的“bird”上租用空间,为期6年。Levin态度坚决。通过卫星传播,HBO可以同时向北美各地的有线电视系统提供商传送节目。它可以给网络带来第二次机会....

——摘自《It’s Not TV, It’s HBO》

HBO利用这项技术在全美范围内获得发行权。很快,Showtime、TBS和USA也效仿HBO的发展策略。HBO不仅开创了这种发行模式,而且在广播网络试图说服FCC发布限制有线电视网络的可播放内容类型规则时,HBO起诉了它们并且获得胜诉,成功阻止了FCC实施这些限制性规则。这场诉讼广泛地扩大了内容网络可以播放的内容,以及他们可以销售服务的范围。

HBO的创新和努力最终降低了进入市场的门槛。从1975年到2000年,有线电视网络的数量从不足20家猛增到超过100家。为了在日益拥挤的市场中脱颖而出,HBO开始制作自己的内容,并专注于成为一家领先的娱乐公司。

此后,HBO一直在价格和内容上展开竞争。但它的内容产出却并不完美。在《黑道家族》完结后,HBO实际上经历了一段干涸期,被他们当时的主要竞争对手Showtime迎头赶上。HBO苦苦支撑了几年,才找到接下来的几部爆火热门剧目,如《权力的游戏》(Game of Thrones)、《副总统》(Veep)等。

HBO的演变与Netflix非常相似。两家公司都是新技术的早期先驱,并对现有的内容分发模式进行了创新(Netflix曾经历了两次创新)。两家公司都不得不发展为内容生产商。现在,HBO几乎只在这个领域中竞争。随着Reed Hastings的卸任,Netflix正在进入与HBO生命发展周期类似的专注于内容发展的阶段。

Netflix已死,Netflix万岁

在Reed Hastings的领导下,Netflix作为一家在商业模式和底层技术上进行创新的技术公司,已经跻身为传媒领域的佼佼者。早在2007年该公司首次推出流媒体时,构建一个可靠的、可以支持数百万人同时观看的流媒体服务,就成为一项具有挑战性且成本较高的工作。更重要的是,流媒体是一个比有线电视更糟糕的业务。这种不确定性和支持流媒体服务所需的投资成本,阻碍了任何传统网络以有意义的方式进入市场。

但这些都是Netflix过去的优势,现在,它是一家内容公司,所以必须在这个基础上进行竞争。

市场的不确定性已经得到解决——运营流媒体业务比运营有线电视网络更糟糕,但有线电视网络将会逐渐衰退。而推出流媒体网络的技术障碍也大大降低了。

这是公司的自然发展,与其他行业的技术生命周期相似。

在磁盘驱动器、会计软件和糖尿病护理等各种各样的市场中,竞争的基础——客户在不同产品中进行选择的标准发生了变化。当两个或多个竞争产品的性能提高到超出市场需要的程度时,用户就不会再将产品的性能作为选择的依据。产品选择的基础往往从功能发展为可靠性,然后是便利性,最后是价格。

——摘自《创新者的困境》

因此,Reed Hastings将控制权移交给Ted Sarandos和Greg Peters是再合适不过的了。

流媒体战争到内容战争

Netflix是迄今为止领先的DTC流媒体公司,但在Netflix的成功和崛起的推动下,其他公司也积极投资,扩大其流媒体业务、用户基础和原创内容库。

直到最近,流媒体的价格还相对不确定,传统媒体公司不得不吞噬他们的核心业务来竞争。然而,在过去的18个月里,有线电视用户流失的大流行和转播亏损的加速迫使许多媒体高管采取行动。虽然对许多人来说,流媒体的回报仍然不确定,但同时也越来越确定不接受流媒体的回报。

几乎所有的顶级媒体公司都在专注于扩大流媒体业务。有些公司比其他公司更激进,而这增加了流媒体市场的竞争强度。

更重要的是,对内容的投资和从其他平台拉取内容的决定,正在增加每个流媒体服务的吸引力和功能。几年前,没有人拥有Netflix的技术或流媒体库。没有人能够在第一天就在功能上与Netflix竞争,这就是为什么许多流媒体服务(如Peacock)以低价推出的原因。

Bob Iger解释了为什么他们必须以7美元/月的价格推出Disney+:

我也很清楚,我们推出的原创内容非常少,《曼达洛人》和《歌舞青春》是其中的两个。我认为我们需要至少5部原创内容,但这需要时间。受新冠肺炎大流行病影响,我们需要更多的时间来填补这个赛道,并提供足够的原创内容来证明更高的定价是合理的。正如我昨天在财报电话会议上所说,价格从7.99美元提高到最近的10.99美元,我们的订阅量也在下降,这说明现在我们需要用更多的原创内容来推动这个赛道,而且我相信消费者也越来越习惯于使用流媒体作为材料的主要来源,这就有了定价杠杆,我们也有定价杠杆。

—— Iger接受CNBC的采访时所述(2023年2月)

但现在情况发生了变化,这些公司已经投资于原创内容,并收回了一些关键资产。

然而,我们应该预料到Netflix将会以各种方式失去市场份额。该公司是家喻户晓的品牌,拥有最好的流媒体产品之一。但对于消费者和内容生产者来说,越来越多的可行替代方案正在改变该公司的竞争方式。其影响可能是内容成本将继续飙升,公司根据投资者预期提高价格的能力将受到限制。

Netflix的投资者关系优势

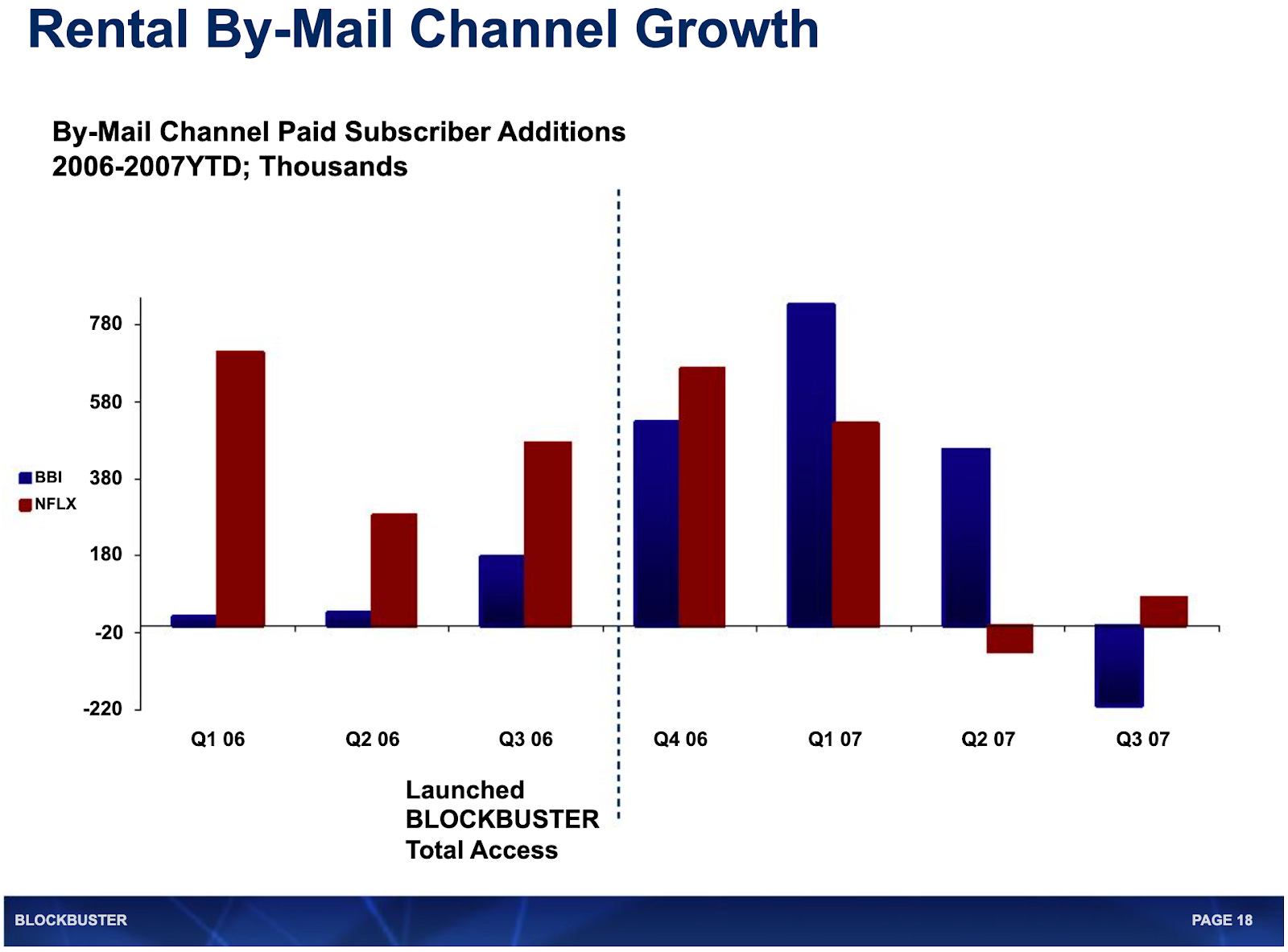

这并不是Netflix第一次面临来自现有市场的严峻挑战。与人们普遍认为的相反,Blockbuster

曾一度赶超Netflix。但Netflix之所以能够获胜,主要是因为它有能力说服股东相信其愿景,但Blockbuster却没有能力做到这一点。

2007年,Blockbuster推出了一项与Netflix竞争的产品 —— Blockbuster Total Access,允许Blockbuster客户在网上订购DVD并在店内归还。他们还取消了押金。很快,Blockbuster就在网上租赁市场中占据了一席之地!

但是,为了与Netflix竞争,就必须投资资金。对Blockbuster来说,这就意味着取消其高利润的“押金”,并开展促销活动或降低数字产品的价格。这些都极大地削减了该公司的近期盈利能力。

对于Blockbuster来说,这是一个重大的挑战,因为他们有10亿美元的债务,其契约要求最低水平的EBITDA。解决方案是通过债务进行再融资和/或以公司的新愿景筹集一些股权来修复资本结构。

不幸的是,该公司遇到了两个难题:Carl Icahn和金融危机。Icahn赶走了领导转型的管理团队,并任命了一个不认同数字化愿景的人取代CEO。

Barry McCarthy积极地四处游说,试图让分析师们相信Blockbuster注定会失败,但即使这样可能也没有什么帮助。

Peter Kafka:但Gina Keating的记忆却有点不同。她说 Netflix 真的很努力,但它的努力也许有点难以说服像她这样的局外人,它的战略是有意义的,Blockbuster会失败,华尔街不应该给 Blockbuster 任何东西。

Gina Keating:有趣的是,当他们开始失去用户时,我去了Barry McCarthy在洛斯加托斯的办公室,他拿着白板在那里坐了大约一小时,向我展示了为什么Blockbuster无法长期生存下去,因为他们在完全访问的情况下,每一次在店内交易都会损失两美元。

你知道吗,现在回想起来有点可笑,但他们不顾一切地叫来了一个记者,花了大量时间去解释为什么Blockbuster不能再进入资本市场,因为它行不通了。

Peter Kafka:但请记住,Blockbuster之所以需要从华尔街处获得更多资金,是因为它在试图击败Netflix时正在亏损。

—— 摘自Land of Giants 播客《谁真正杀死了 Blockbuster》

当需要为债务再融资时,资本市场已经关闭。 因此,该公司不得不申请破产保护,而Netflix 的生存时间超过了其最强大的竞争对手。

Netflix 躲过了第一颗子弹。

历史从不重演,但却常常相似

Netflix如今的竞争对手也处于类似的困境——他们知道自己必须向流媒体转型,但却被不断下降的利润和巨额债务问题所困扰。但是,这次有两个很大的不同点:

- 媒体公司的管理团队已经说服了股东,向流媒体转型是首要目标;

- 不以流媒体为中心的成本是众所周知的。当Netflix与Blockbuster竞争时,Icahn和这位新上任的CEO坚信加倍投入实体业务是更好的决定。他们没有看到流媒体即将到来,而DVD租赁业务将不可避免地消亡。

Peacock+和Comcast都是受控公司,其管理团队和投票股东是同一个人。这就是Iger必须回来的原因——Chapek在迪士尼的关键时期失去了投资者的信心。激进主义者正在推动公司做出短期决策。

- Third Point 建议迪士尼分拆ESPN;

- Trian想让迪士尼做些什么?分拆Hulu吗?

为了避免公司被迫在投资者(或债权人)的要求下做任何阻碍其向流媒体转型的事情,消除任何对管理层牢牢掌控大局的怀疑就变得至关重要。

这并不是说传统的现有公司一切都好,而是有些公司仍然被困在其中。Warner Bros Discovery又回到了向Netflix出售内容(主要是资料库)的时代。AMC Networks已经无处可去,James Dolan已经公开告诉外界,他不知道如何纠正这条道路。

对Netflix来说,值得庆幸的是,所有的公司都背负着债务,但利率上升的环境抑制了投资者对亏损的兴趣[2]。迪士尼等公司可以投资于流媒体的总金额已经减少。每个人都表示或被迫表示,2023年将是一个投资高峰年。

从某些方面来说,这个时机对 Netflix来说是完美的。利率/全球金融危机击败了其最初的竞争对手百视达。 低利率使该公司能够为其内容的大力发展提供资金,最终提高利率抑制了其新竞争对手投资流媒体的兴趣。但利率下调和股东的反复无常是双向的。

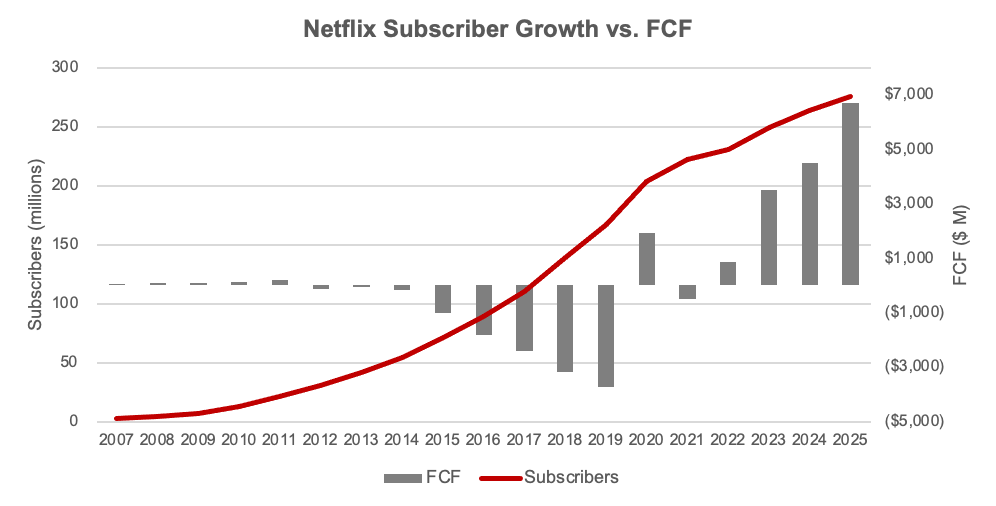

从股东的角度来看,Netflix正在进入公司生命周期的收获阶段——公司为了走到这一步大幅燃烧了FCF,现在是时候把现金流还给股东了。该公司的增长曲线看起来与人们对传统S型曲线的期望完全一致。

Netflix 在大多数的主要市场已经饱和,营收增长预计将放缓。投资者现在预计 FCF/股的增长基于三个方面:

- 每个用户的平均收益(ARPU)将增加>75%;

- 内容支出将放缓;

- 公司将以回购的形式向股东返还数十亿美元。

这三件事实际上都取决于Netflix在全球范围内以合理的成本生产内容的能力,并为消费者提供足够的价值,使他们能够持续提高价格。但在每个市场中,消费者都有3-4个可行的Netflix替代品,且这些替代品目前都比Netflix便宜。与Netflix不同的是,它的传统媒体同行可以通过多种方式将为流媒体和消费者关系创造的内容货币化,这就意味着他们对流媒体收取的费用可能会更低。

更重要的是,传统媒体公司可以轻松地做一些Netflix不擅长或不想做的事情,如体育、广告和捆绑销售。而且他们有更丰富的内容库。

从流媒体之争到内容之争

这就是我们进入一点有根据的猜测的地方。当Iger回到迪士尼时,公众纷纷猜测他将首先收购什么?但我认为他的交易将不会集中在内容上。

在Iger的第二个任期内最重要的交易将是与其他网络和体育联盟达成协议,围绕体育、新闻和“四大”(迪士尼、NBC、福克斯和CBS)重新捆绑媒体格局。这将使体育成为OTT领域的中心。未来内容的关键将是体育,因为在很大程度上一直都是如此。

以体育为中心的捆绑将重新调整四大公司和Warner Bros Discovery [3]。在过去四年的所有交易中,有一个被低估的好处,就是四大巨头及Warner Bros拥有大量国际体育版权。

- 迪士尼通过Hotstar和Fox Deportes;

- Comcast通过Sky Sports;

- Paramount通过CBS;

- Warner Bros通过Discovery的各种国际体育版权。

围绕体育的重新捆绑将迫使Netflix在区域层面上展开竞争。在德国用户已经拥有迪士尼、Sky Sports、世界杯和奥运会的前提下,Netflix还有哪些价值?除了规模以外,重新捆绑还将解决这些公司面临的另一个痛点:客户流失和季节性。

由于亚马逊、苹果和Roku等几家关键聚合商的发展,捆绑服务可能会奏效。传统媒体公司已经习惯于让这些供应商拥有客户关系,但由这些公司促成的捆绑服务不会是一座太远的桥梁。

Netflix在一定程度上是这样做的,但它可能不会再向前一步,因为这会使它失去客户关系,并有可能成为一个没有差异化的“瓦片”。

最适合成为分销商的公司是亚马逊、苹果、Roku和Hulu。与这些供应商合作还将为广告收入提供一个软着陆。而随着有线电视用户的减少,网络正在亏损广告方面的收入。

Iger最近在接受David Faber采访时为此奠定了基础。

重新捆绑的第一个潜在催化剂是2024年的NBA版权续约,其中可能包括由多个参与者(新旧媒体)竞标的某种版本的流媒体版权。

其中的两名知情人士表示,NBC体育想要一个包括在NBC广播网络上播放季后赛的套餐。一些常规赛可能会由NBCUniversal的流媒体服务Peacock独家播放。他们表示,NBA还可能决定强制媒体公司在流媒体上同步播放所有比赛,以增加覆盖面。

——摘自CNBC文章

最大的障碍将是让体育联盟配合数字版权的发展。但对体育联盟来说,如果没有付费捆绑服务来取代有线电视套餐,那将是灾难性的。不为新的捆绑服务提供数字版权将导致双方的毁灭。美国的联盟很清楚这一事实,因为他们现在正在处理与RSN生态系统崩溃类似的问题

在这个重新捆绑的新世界中,Netflix 会发生哪些变化?由于体育、新闻、ESPN、迪士尼和 HBO的存在,人们不得不期望大多数消费者会选择这种捆绑服务。消费者是否有足够的预算或时间来支付 Netflix和新时代的捆绑服务?

该公司的内容库是否足够深,足以证明其作为一个独立供应商的地位?

答案最终将取决于公司制作“必备”内容的能力。即便如此,该公司可能还会发现自己所处的位置与 AMC Networks 所处的位置并没有什么不同,都是局外人。

为了在公司生命的下一个时代展开竞争,Netflix可能不得不放弃一些传统信念:

- 它可能不得不购买全球体育版权(如 Formula 1);

- 它可能不得不收购内容库和生产资产以扩大规模(如Banijay)。

尽管许多人将去年的这一年视为Netflix的胜利,但我认为该公司在未来几年将不得不做出许多艰难的抉择,尤其是在体育方面。关键问题是,行业内日益激烈的竞争对公司提高价格和减少内容支出的能力有哪些影响?

许多选择(降低价格、增加内容支出和/或购买体育版权)可能会导致低于投资者预期的回报。迄今为止,该公司的股票故事都是基于收入增长的基础上的,在较低的增长模式下,是否还会得到投资者的支持来做出这些抉择?

[1] Bob Iger花费约40亿美元收购BAMTech的主要动机是,获得与Netflix直接竞争的技术。但是,鉴于CDN技术的进步和支持流媒体服务的民主化,建立一个互联网规模的流媒体服务的障碍已经明显有所减少。如果一家公司愿意,他们甚至可以走在亚马逊Prime Video上推出独家流媒体服务,并将他们作为分销供应商。

[2] 参见AT&T对时代华纳媒体的撤资。

[3] 拥有CBS的Paramount将是这方面的主要障碍,因为他们的很大一部分EBITDA来自可能不会包括在新捆绑服务中的网络(也不应该包括在新捆绑服务中)。

*本文由CoinTime整理编译,转载请注明来源。

所有评论