本文作者:DeFi Surfer;编译:Cointime Freya

Silvergate Capital Corp(股票代码:SI,以下简称“Silvergate”)成立于1986年,几十年来一直是一家位于拉霍亚的社区银行。 这一切在2020年/ 2021年加密货币牛市期间发生了变化。

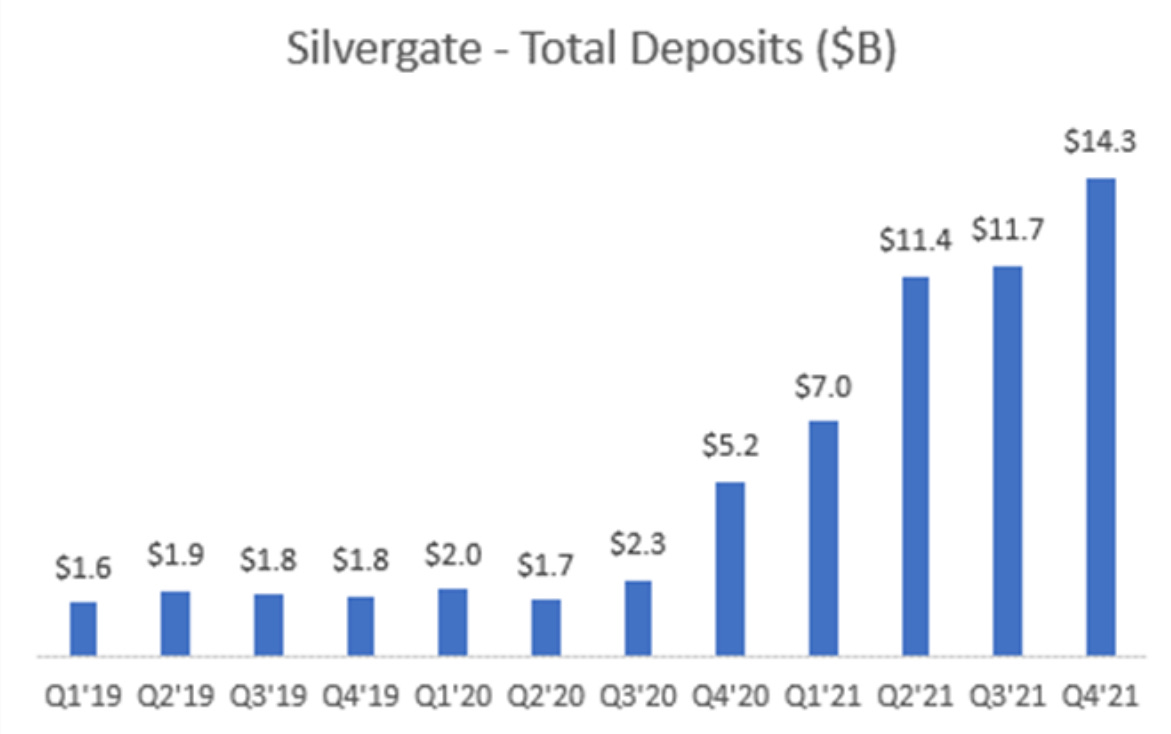

在Silvergate于2019年IPO之后,该银行的存款从20亿美元增长到140亿美元,增长了7倍!该银行的股价惊人地上涨了1,600%,从每股13美元涨到220美元。

但自2021年11月达到峰值以来,该公司股价下跌了97%至5美元,公司面临破产风险,迅速陨落。

所有这些都引出了一个问题:

到底发生了什么?

Silvergate简介

Silvergate是一家上市银行,以其领先的加密特许经营权而闻名。该公司专有的Silvergate Gate Exchange Network(SEN)是一个用于连接1,600多家加密货币交易所、金融机构、对冲基金和零售参与者的技术平台。SEN拥有全天候的正常运行时间,以及连接世界各地的加密货币市场参与者的即时法币转账,是满足加密法定需求的首选银行。

Silvergate的SEN网络使该银行的存款实现了令人难以置信的增长,从2021年第四季度的约20亿美元增长到140亿美元的峰值,增长了7倍。Silvergate和Signature Bank的Signet都实现了大幅增长,因为它们实际上是美国仅有的两家将法币引入全球加密生态系统的银行。

好吧,这听起来不错:Silvergate在牛市中击败了它。那么他们哪里出了问题呢?

首先,让我们快速了解一下银行是如何赚钱的。

银行是如何盈利的

在最基本的层面上,银行是简单的业务。 他们以股权+负债(主要是存款)的形式吸收资本并获得资产(例如发放贷款和购买证券)。

- 股本+负债:银行从一群投资者那里获得股本,然后吸收存款至股本的一定倍数(约10倍;监管机构对金融机构需要的资本充足程度有严格限制)。银行通过向零售和商业客户提供服务吸引存款,如支票、储蓄、账单支付、贷款等。Silvergate等专业银行通过SEN网络等独特服务来吸引存款。银行还通过支付存款,提供存款收益率来吸引存款。这些被称为计息(IB)存款。与无息存款(NIB)相比,计息存款被认为质量较低,且利润率较低,而且通常比较多变,因为它们会寻找出价最高的人。

- 资产:银行利用这些股权和存款资本池,向企业、房地产项目(如抵押贷款)或消费者(如汽车贷款)提供贷款,或者购买证券,如国债、市政债券、抵押贷款支持的证券(MBS)或高评级的公司债券。银行通常会避开垃圾债券和股票等“高风险”证券。作为一个高杠杆企业(即10:1的股权与资本),银行无法承受其资产负债表中的资产方面的严重损失。资产损失至少会损害银行的权益资本,在最坏的情况下,有可能损害储户的义务。

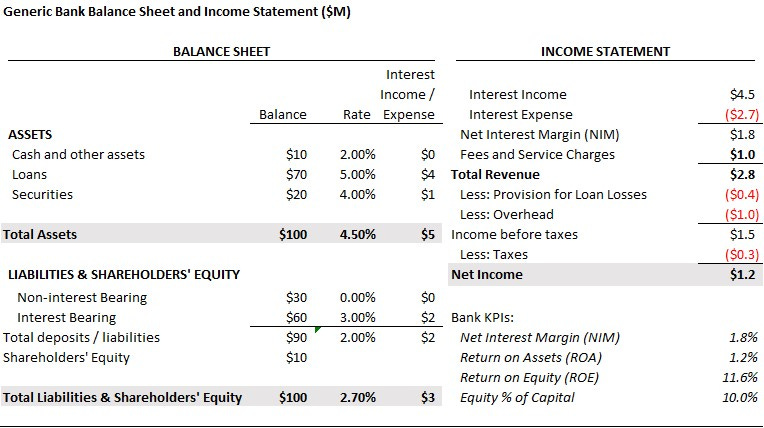

银行从其资产中赚取的收益率减去它为存款支付的成本等于银行的净息差,即NIM。银行还从其他服务中赚取收入,例如财富管理或承销费用。然而,NIM通常是银行最大的收入来源。减去诸如人员成本之类的管理费用并扣除税款,你就可以得到银行的净收入。

下面是一家1亿美元资产的银行的简单资产负债表和利润表。请注意,银行盈利能力的最大驱动因素是其存款业务的规模和NIM,即资产收益率减去存款成本后所赚取的利差。

一家拥有快速增长和廉价存款基础的银行是极具价值的。

在加密货币上涨周期中,银门银行完全符合这一模式。加密货币储户将现金涌入加密货币生态系统,并愿意在Silvergate免费持有他们的法币,以换取对该银行专有的SEN网络的访问。廉价存款的大幅增长导致SI的盈利能力和股价在2020年和2021年飙升。

银行如何获得收益:信贷暴涨和期限错配

当银行损害资产负债表的资产部分,并被迫承担股东权益的损失时,银行就会陷入困境。除去欺诈,银行可以通过两种方式做到这一点:1)信贷暴涨;2)期限错配。

- 信贷暴涨:银行可以发放不良贷款或购买不良证券。换句话说,从无法履行义务的不良交易对手那里收购资产,从而造成损失。巨大的贷款和证券损失造成了大金融危机,迫使美联储救助许多大型金融机构,否则全球金融体系将面临崩溃的风险。Lehman Brothers、Countrywide和Bear Stearns等持有最差贷款和证券的银行和金融机构的股东,因为资产负债表中资产方面的损失远远大于银行的股本资本而被淘汰。

- 期限错配:银行在银行挤兑期间,为了满足储户的赎回,而被迫亏本出售资产时,就会出现期限错配。以足够大的折价出售足够多的资产,银行的权益资本就会在眨眼间消失。

银行挤兑期间的期限错配是Silvergate在FTX崩盘后倒闭的原因。

Silvergate是如何被击垮的:被迫以巨大的损失出售长期资产

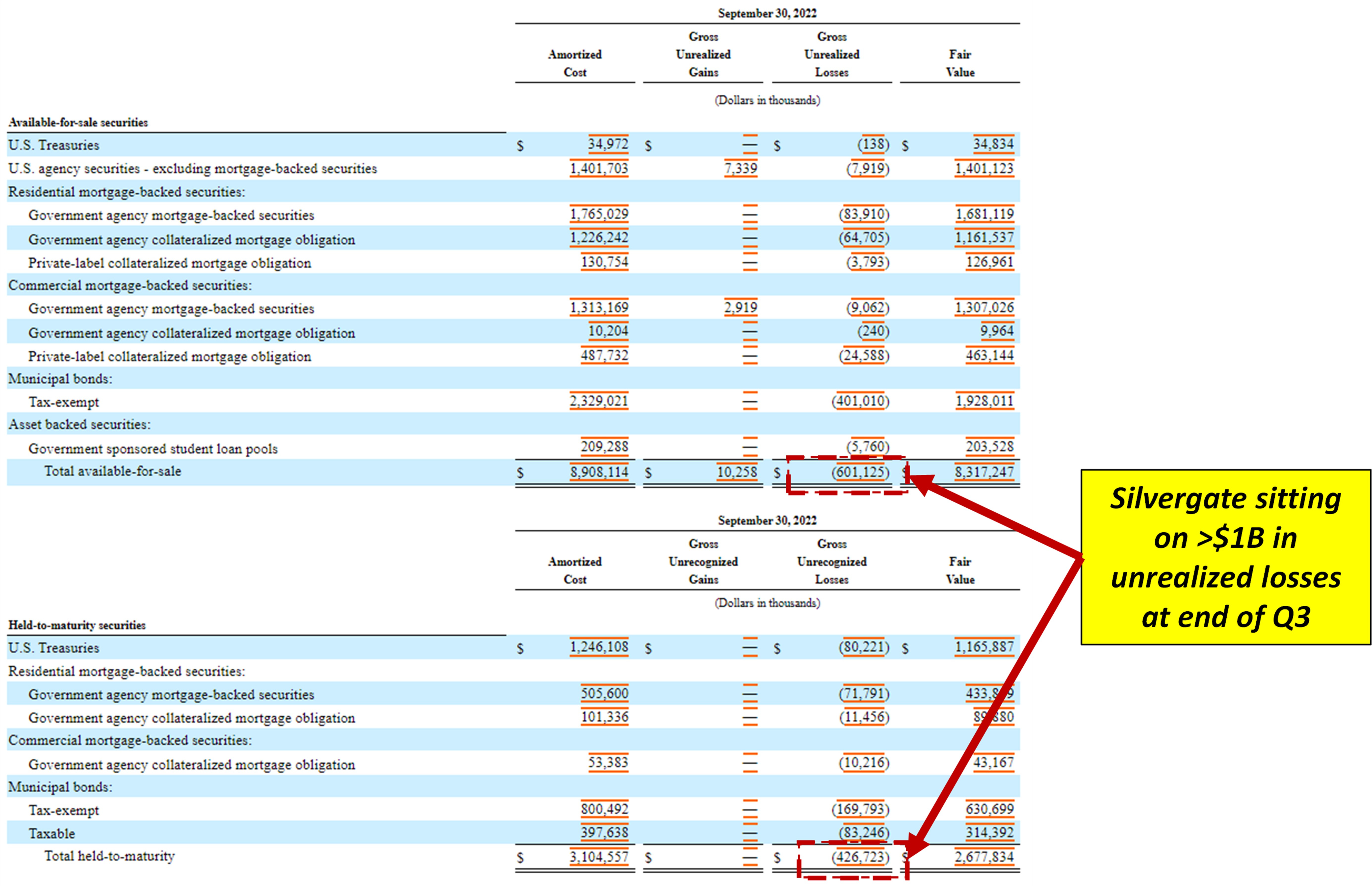

随着Silvergate的资产负债表在加密货币牛市期间迅速增长,该公司收购了数十亿美元的长期市政债券和抵押贷款支持证券 (MBS)。对于Silvergate而言,不幸的是,利率在整个 2022年迅速上升,大大降低了Silvergate证券投资组合的价值。

截至2022年第三季度末,Silvergate的证券账目上有超过10亿美元的未实现亏损。该银行显然是在历史上不利时期收购了长期资产。

但没关系,这些损失是未实现的。只要Silvergate的储户把钱留在平台上,Silvergate就可以持有债券至到期,事情就会好起来。

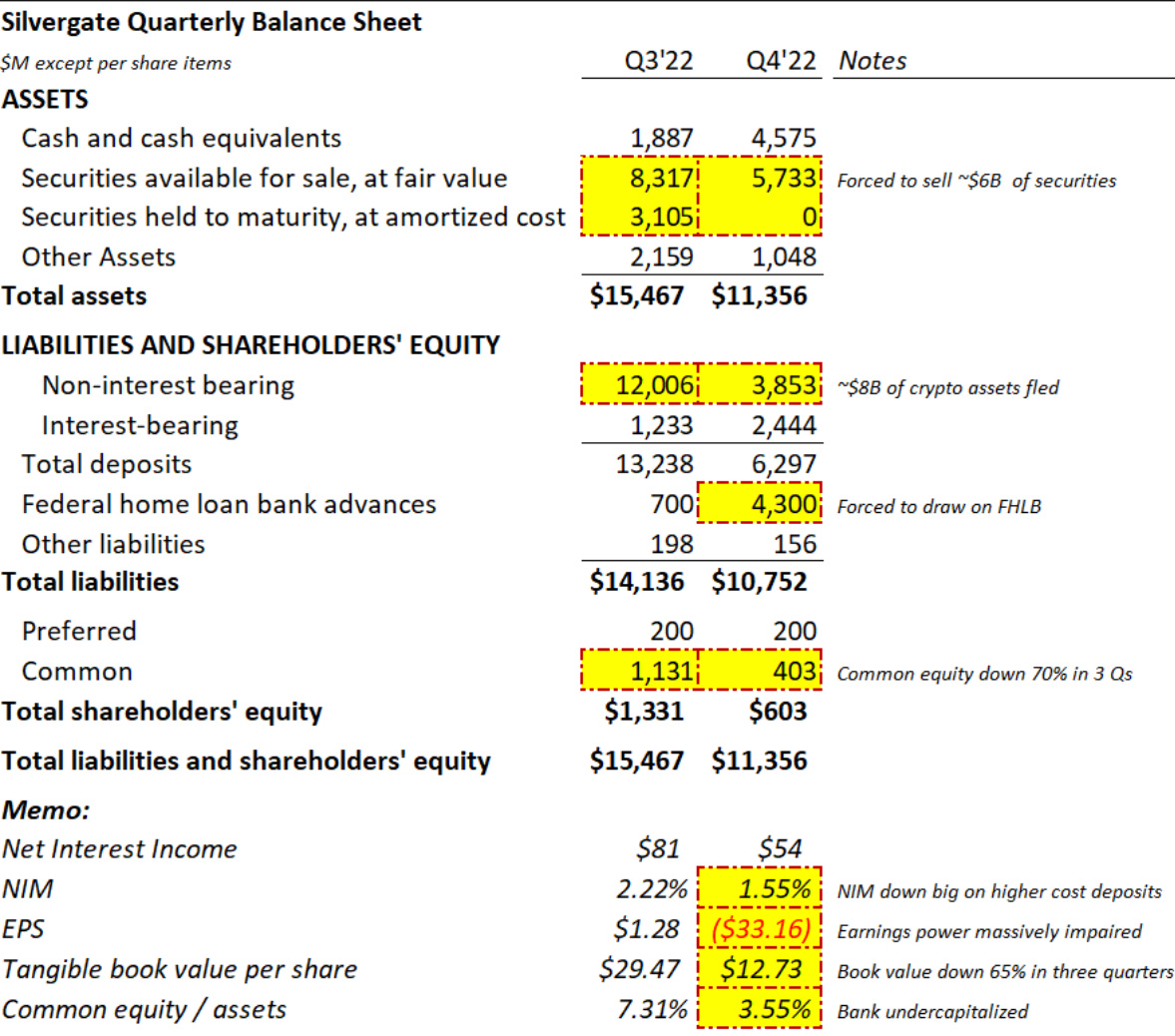

在2022年11月FTX破产后,Silvergate的储户在恐慌中急于提取资金。在2022年第四季度,Silvergate的存款下降了80亿美元,单季度下降了68%。这是教科书式的银行挤兑。

为了满足储户的赎回,Silvergate被迫出售60亿美元的证券,这些证券是它在过去1-2年中,以大约70亿美元的成本艰难获得的。结果,该公司实现了约9亿美元的证券损失,在此过程中,Silvergate的普通股损失达70%。

存款的急剧减少和9亿美元的已实现证券损失影响了Silvergate的股东权益和盈利能力:

该公司还从联邦住房贷款银行(FHLB)的紧急贷款计划中提取了43亿美元。根据我与业内人士的谈话,除了利用昂贵的融资来源外,Silvergate的银行挤兑行为还令监管机构感到不满。将客户存款置于风险之中是银行监管机构的一大禁忌。

最近有消息披露,Silvergate不得不在第一季度出售更多证券,并关闭了SEN网络,这表明监管机构将彻底结束Silvergate加密雄心。

Signature Bank是否面临类似的风险?不太可能。

Silvergate的加密银行同行Signature Bank股票代码:SBNY)经常被传言为加密监管打击中的下一个目标。

我认为Silvergate事件的银行挤兑和监管冲击不太可能发生,原因如下:

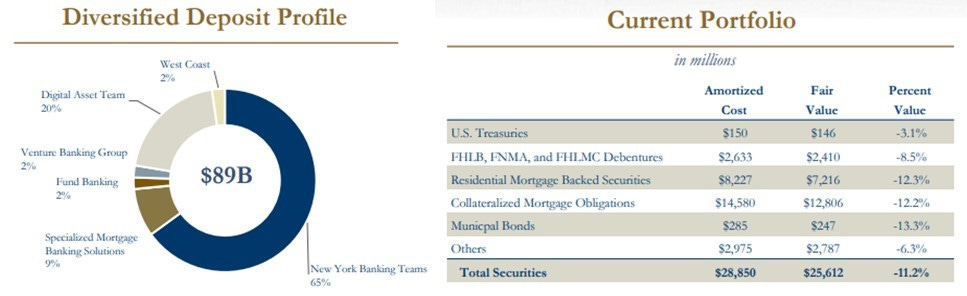

- Signature Bank的规模要大得多,而且更加多样化。截至第四季度末,Signature拥有1,100亿美元的资产,而Silvergate只有110亿美元(即10倍大)。在其890亿美元的存款中,只有约180亿美元(即20%),与加密货币相关。相比之下,Silvergate的存款特许经营权实际上是100%的加密货币。

- Signature的资产负债表更具流动性。Signature拥有340亿美元的流动资产(90亿美元的现金加上260亿美元的公允价值的证券)。 这几乎是 Signature 180亿美元加密存款敞口的2倍。在加密货币存款被挤兑的情况下,Signature 将能够以最小的证券损失进行赎回。

- Signature与监管机构的合作历史更长。这是一个猜测,但我相信该银行不会像Silvergate一样受到监管打击。正如Signature在回应《华尔街日报》的一篇文章时强调的那样,Signature与FHLB有着悠久的历史,并经常使用其贷款服务。 相比之下,Silvergate在恐慌中使用了FHLB。

Signature拥有约20%的加密货币存款风险和2倍于其存款风险的流动性。

结论:不要使用变化无常的加密货币存款来投资长期资产

如果Silvergate使用客户存款购买现金和短期国债,而不是长期市政债券和抵押贷款支持证券,Silvergate就可以避免这一不幸的结果。高度易变的加密货币存款和对利率变动敏感的长期资产之间的不匹配导致Silvergate出现了巨大损失。有了现金和短期国债,Silvergate本可以满足客户赎回,避免严重的股权减值,也不必动用FHLB的紧急贷款计划。

值得注意的是,加密货币存款外逃的风险正是USDC使用流动性极强的20%现金/80% 3个月国债构建其储备的原因。

*本文由CoinTime整理编译,转载请注明来源。

所有评论