作者:Frogs Anon. 编译:Cointime.com QDD

加密货币的叙述不断涨落,但稳定币作为链上金融基础设施的核心组成部分已经确立,并将持续存在。目前市场上有150多种稳定币,似乎每周都有新的稳定币推出。用户应该如何在众多不同选项中进行选择?

当你评估不同稳定币的利弊时,有助于根据共同的设计元素进行分类。那么稳定币的一些基本变化方式是什么?

不同稳定币之间可以进行的主要区分有:

1. 质押资产 - 这些代币是否完全由资产支持?部分支持?根本没有支持?

2. 中心化 - 质押是否涉及政府支持的资产,如美元、英镑或国债?还是由去中心化的资产,如ETH组成?

记住这些特征,我们可以开始建立一个比较不同稳定币的框架。让我们看看当前一些主要的参与者之间的情况如何。

深入探讨去中心化的稳定币

观察按交易量排名前十的稳定币,我们可以看到中心化的稳定币,本质上就是链上美元,是使用最广泛的。这些稳定币并不提供审查抗性或免受传统金融危机的保护。举例来说,当硅谷银行在三月份倒闭时,USDC持有人不知道其储备的命运如何。许多人急于将他们的USDC兑换成更稳健的选择,包括LUSD,这并不是第一次我们看到去中心化溢价起到作用。

稳定币的最终目标是找到一种能够兼顾去中心化、资本效率和挂钩保持的选项,而USDC和USDT显然没有达到这个目标。为了推动稳定币行业的发展,我们必须超越这两个选项 - 那么当前的竞争格局是怎样的呢?

在这个前十名中,只有3个可以被认为是在一定程度上去中心化的稳定币:DAI、FRAX和LUSD。

Frax:算法稳定币之路

Frax是一种使用AMO(算法市场操作)系统来改变其质押比例并使价格收敛于锚定价的部分准备金稳定币。在最基本的层面上,当锚定价低于1美元时,AMO会提高质押比例,当锚定价高于1美元时,AMO会降低质押比例。对于FRAX持有者来说,这意味着根据当前的质押比例来兑换。如果质押比例为90%,那么1个兑换的FRAX将从协议的储备中支付0.90 USDC + 由AMO铸造的价值为0.10的FXS(Frax股份)。由于质押比例的动态性,很难确定在任何给定时间点上支持FRAX的实际质押资产金额。

最近通过的一项提案表明,社区赞成转向完全质押模型。这主要是由于Terra的UST事件之后,围绕算法稳定币增加了监管审查的压力。总体而言,算法稳定币仍然是市场上一个高度实验性的部分,尽管Frax在使用其AMO模型的过程中取得了成功的增长,但它看起来正在发生转变。

DAI:部分去中心化

DAI通过其CDP模型已经证明是除了USDC和USDT之类的链上美元以外最成功的稳定币。这里大多数人可能最初没有意识到的主要限制是,DAI的借贷往往以相同的中心化稳定币作为质押物,使其面临相同的中心化风险。自从扩展到多资产质押模型以来,这些中心化稳定币已成为DAI质押的重要组成部分,有时占到50%以上!

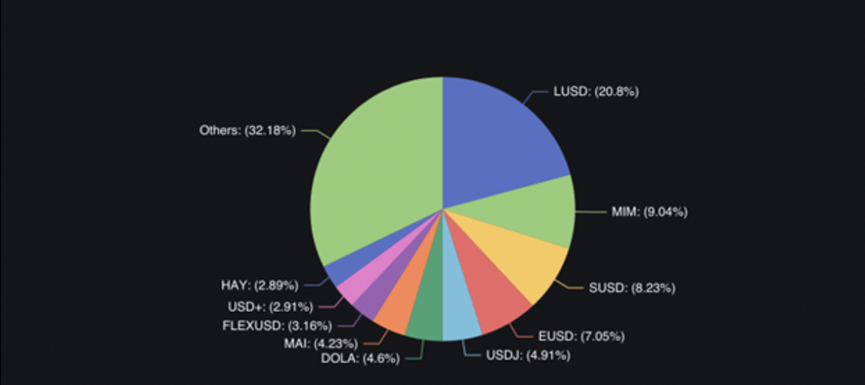

根据统计数据,我们已经确定了Frax和DAI的储备不确定性,接下来我们看看其他去中心化稳定币市场的情况。让我们继续看看哪些稳定币既是去中心化的,同时只由加密资产作为质押。

LUSD

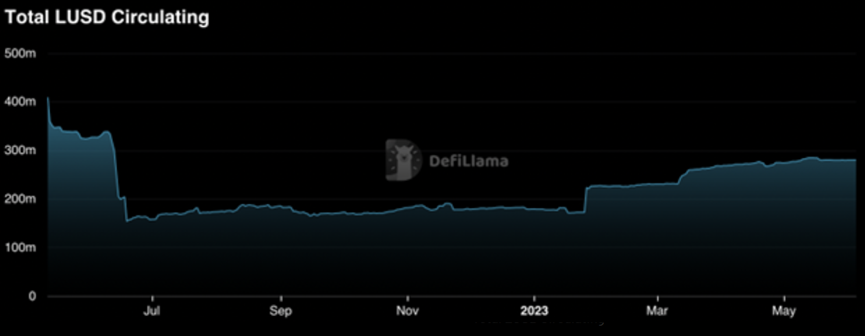

在仅由加密资产充当完全质押的稳定币领域中,LUSD是迄今为止最重要的稳定币。它通过确立坚实的基本原理达到了这一点:不可变的智能合约、经济上可行的锚定机制以及提供资本效率的同时不危及质押比例。尽管Liquity的智能合约始终将留在以太坊上,但LUSD现在已经在L2上进行了桥接,Optimism和Arbitrum上的流动性总额已经超过了1100万美元。

自今年年初以来,流通供应量已经增加了1亿多LUSD,其中超过1000万LUSD流入了L2。2023年,Rollups在锁定总价值方面积累了可观的数额,Arbitrum的总锁定价值从9.8亿美元增加到23亿美元,Optimism的总锁定价值从5亿美元增加到9亿美元。不仅主网用户重视去中心化的稳定币选择,LUSD在L2上也有充分的机会获取更多的市场份额。

除了流通供应量,Trove数量今年也大幅增加,接近历史最高水平。1200多个活跃的Trove数量是自2021年牛市以来从未见过的,考虑到以太坊价格仍远低于那个时期,似乎这些用户更看重稳定币而不是以太坊的杠杆。

稳定币市场趋势

分叉

人们常说模仿是最高的赞美,Liquity模型正在被一些新的稳定币所复制。大多数都采用了相同的CDP模式,但质押物改为了抵押ETH。考虑到在2023年上半年ETH及其LSDs所受到的关注,采用抵押ETH作为支持稳定币背书的方式是完全合理的,而且现在可以进行提款,抵押ETH更具流动性和吸引力。

抵押ETH是否比ETH作为质押物更好?很难明确说出来,但肯定有一些权衡需要考虑。使用像stETH这样的LSD作为稳定币支持的主要好处是它的利息产生属性。主要的缺点包括削减风险和LSD失去锚定的风险。出于这些原因,相对于LUSD,通常使用更高的最低质押比例。除了这些风险,大多数这些稳定币的合约是可升级的,并且由多签名控制,与Liquity背后的不可变合约不同。抵押ETH支持的稳定币确实很有趣,在去中心化和收益生成方面评分较高,但由于需要应对增加的风险,它们的资本效率不如纯粹的ETH。

美元风险和去中心化溢价

我们在本文开头提到的一个值得回顾的问题是传统金融银行危机。Silvergate、SVB和First Republic是美国历史上规模最大的三家银行破产。

这些事件背后真正的问题是,在危机时期,你会选择在哪里存放你的资金感到最舒适?并非所有的美元都是相同的,正如最近的银行破产提醒我们的那样,银行存款可能会在一瞬间消失。当然,有FDIC保险覆盖高达25万美元,政府也表现出愿意挽救失败的银行,但由于美元采用的是部分准备制度,人们在不确定的时期仍然会寻求安全。这意味着银行挤兑,我们亲眼目睹了这对依赖法定储备的稳定币USDC和SVB的影响。

在资产不确定期间,去中心化稳定币对于那些担心资产保护的人来说具有相关的用途,提供真正的非托管所有权。那么,从稳健性的角度来看,你会在5年以上的时间段内选择哪种稳定币?如果它基于不可变的智能合约,并且始终可以兑换为固定数量的去中心化资产,那么你就在正确的位置。

这就是为什么LUSD在危机时期经常出现溢价:人们希望在其他更加中心化的稳定币看起来有风险时持有它。将去中心化放在稳定币三难问题的优先级最高位置是LUSD与其他许多稳定币的区别所在,也是Liquity在熊市中不断增长超过3.8亿美元的TVL所证明的。

总结

每一次银行破产都再次强调了真正去中心化稳定币的价值,市场一直认为LUSD是在事态变得棘手时应持有的稳定币。在L2上添加桥接和流动性场所使更广泛的市场参与者能够使用LUSD,同时仍然保持了使协议如此强大的不可变性。我们都见识过中心化稳定币的缺点,虽然算法稳定币有可能提供类似的去中心化,但它们还没有达到可靠使用的程度。LUSD被设计成经受住时间考验和逆境市场条件的稳定币,这一点在它在熊市中持续增长的表现中得到了证明。现在,随着抵押ETH在加密货币中成为主要资产,我们看到新的协议以LSD作为质押物进行Liquity的分叉,这进一步证明了其设计的强大性。

所有评论