本周从 2022 年 12 月 27 日到 2023 年 1 月 2 日,冰糖橙最高附近$16968,最低接近$16537,震荡幅度达到 2.6% 左右。

观察筹码分布图,在约 $16473 附近有大量筹码成交,将有一定的支撑或压力。

• 分析:

1. 17000 ~ 20000 约 256 万枚;

2. 12000 ~ 16500 约 287 万枚;

• 其中短期内涨不破 18500~20000 的概率为 67%。

重要消息方面

经济消息方面

• 美国

1. 12 月芝加哥 PMI 超预期回升至 44.9,预期 40,前值 37.2,仍低于荣枯分水岭 50。

2. 本周 10 年期美债收益率升约 12 个基点,收报 3.87%;2 年期美债收益率累计升约 11 个基点,收报 4.43%。

a. 12 月 10 年期美债收益率升约 26 个基点,2 年期收益率升约 12 个基点;

b. 四季度 10 年期美债收益率升约 4 个基点,2 年期收益率升约 15 个基点;

c. 2022 年,10 年期美债收益率升约 236 个基点,2 年期收益率升约 370 个基点,均创上世纪 70 年代有纪录以来年度最大升幅,连续两年攀升,且升幅远超 2021 年。

3. 美元兑欧元等六种主要货币一篮子汇价的美元指数略低于 103.50。

a. 本周累跌近 0.8%,12 月累跌约 2.4%,四季度跌约 7.7%;

b. 全年累涨约 8.2%,连续两年创 2015 年来最大年度涨幅。

4. 美元兑其他十种货币汇率的彭博美元现货指数,本周累跌 0.7%,12 月跌约 1.8%,四季度跌近 6.8%。

a. 2022 年累涨逾 6.2%,连涨两年。

5. 截至 12 月 25 日的四周内,全美待售房屋总数比去年同期增长了 18%。当前,房屋挂牌后平均签订合同时间约 40 天,创下 2021 年 1 月以来的最慢速度。

6. 根据房地美数据,美国 30 年期固定抵押贷款的平均利率从上周的 6.27% 升至 6.42%,此利率低于 11 月创下的年度最高的贷款利率 7%。

7. 据投资银行 Robert a.Stanger&Co. 数据,第三季度非交易型 REITs 赎回规模为 37 亿美元,为多年来最高的撤资规模,较 2021 第三季度增加了 12 倍。

a. 房地产基金在第三季度筹集了 156 亿美元,是 2020 年以来的最低季度流入。

b. 黑石限制了旗下 690 亿美元房地产投资基金 BRIET 的赎回,喜达屋资本限制了 146 亿美元的房地产投资信托基金 SREIT 的赎回。

c. 贝莱德和世邦魏理仕管理的私人地产基金,最近也采取了类似措施,以阻止资金外流。

• 欧洲

1. 欧洲国债收益率加速攀升,本周 10 年期和 2 年期德债收益率分别创 2011 年和 2008 年来新高。

2. 普京的总统令禁止向遵守西方所设价格上限的客户出口俄油,禁令明年 2 月 1 日起生效,持续五个月。

• 亚洲

1. 中国人民银行和国家外汇管理局发布公告称,自 2023 年 1 月 3 日起将延长银行间外汇市场交易时间至次日凌晨 3 点。

a. 包括人民币外汇即期、远期、掉期、货币掉期和期权全部交易品种。

b. 此次调整将覆盖亚洲、欧洲和北美市场更多交易时段。

2. 12 月中国采购经理指数比上月有所下降,其中 PMI、非制造业商务活动指数和综合 PMI 产出指数分别为 47.0%、41.6% 和 42.6%。

• 其他

1. 本周美油累涨 0.88%,布油累涨 1.67%;

a. 12 月美油累跌 0.36%,布油累跌 1.22%;

b. 四季度美油仍累涨约 0.97%,布油累涨 0.9;

c. 2022 年美油累涨 6.71%,布油累涨 10.45%;连涨两年,涨幅比 2021 年涨幅约少 50%。

2. 本周欧洲天然气累跌约 8%,12 月累跌约 47.8%,四季度累跌约 59.6%,2022 年全年涨近 8.5%,涨幅不及 2021 年。

3. 美国汽油和天然气期货继续涨跌各异。

a. NYMEX 2 月汽油期货本周累涨约 3.6%,四季度涨近 4.4%,2022 年累涨 11.4%,但涨幅不及 2021 年的。

b. NYMEX 2 月天然气期货本周累跌约 10.1%,四季度跌约 35.5%,2022 年累涨约 12.4%,涨幅也不及 2021 年。

4. 本周纽约黄金期货累涨 1.22%,12 月累涨 3.77%,四季度累涨约 9.2%,2022 年累跌 0.13%,连跌两年,跌幅比 2021 年小。

5. 根据世界黄金协会 (WCC) 数据,今年全球黄金需求量已达到 1967 年以来新高。仅在第三季度,全球央行就买入了近 400 吨黄金,创 2000 年有季度数据以来新高。

加密生态消息方面

1. 美国财务会计准则委员会:预计将于 2023 年上半年发布规则,将为持有 B 特币和其他加密货币资产的公司制定明确的会计和披露规则。

2. 日本加密交易平台管理机构:已通知其成员公司"放宽 Token 上市筛选流程"的新规定立即生效。非日本市场上的新 Token,无需经过漫长的预先筛选程序就可上市交易。

3. 新当选的斐济总理 Sitiveni Rabuka :考虑采用 B 特币作为法定货币。

4. 萨尔瓦多,对学生进行 B 特币教育,其目标是在 2023 年教授 25 万名学生,以推动加密货币的大规模采用。

5. 富达:申请包括 NFT、元宇宙投资、虚拟房地产投资、加密货币交易等的商标。

6. 汇丰银行:申请数字货币产品服务商标,包括元宇宙/NFT 、发送、接收、转换和存储数字货币等,在元宇宙中通过电子方式促进安全支付交易,提供银行服务。

7. 截至 2022 年 11 月,全球加密货币所有者数量达 4.02 亿,月均采用率增长 2.9%,预计 2023 年持有者将达到 6~8 亿。

8. BN :服务的用户数超过 1.2 亿,现有员工约 7500 人。截至 2022 年底 BN 在五大洲 14 个国家/地区获得注册许可或执照。

9. Uniswap :该去中心化交易平台旗下 300 万个独立钱包在 2022 年总交易额超过 6200 亿美元,交易次数达到 6800 万次。

长期洞察:用于观察我们长期境遇;牛市/熊市/结构性改变/中性状态

中期探查:用于分析我们目前处于什么阶段,在此阶段会持续多久,会面临什么情况

短期观测:用于分析短期市场状况;以及出现一些方向和在某前提下发生某种事件的可能性

长期洞察

• 减半库存周期与长期投资者状况

• 高权重多次抛压

• 长期与短期抛压比率

• 混币拆分地址检测状态

回归内在逻辑,讨论「商品」属性的库存周期问题;

(下图 减半库存周期与长期投资者状况)

• 红色范围为长期投资者的平均亏损成本;

• 绿色为减半发行量;

• 橙色为长期投资者筹码状况;

值得一提的是长期投资者在每一次周期的资金尾端时刻都会发生一些亏损事件。

也许是整个市场盈利的总数,想要少部分的超额盈利就需要更多参与者兑换出亏损筹码的状态。

因为市场的消化是来不及一瞬间消化所有筹码的。

而长期投资者也会在这个时候默默囤积手中的筹码,在减半的附近,一般情况下会达到囤积的高位。

发生一段时间之后,他们会抛售手中筹码。

从历史来看,减半的时间,大概小于四年一般情况下会在 3.5 年到 3.9 年左右。

目前从历史情况来看已经具备两者条件:

1.长期投资者积累破新高

2.长期投资者平均持仓面临亏损,为市场盈利买单

目前更多的只差减半库存周期的到来。

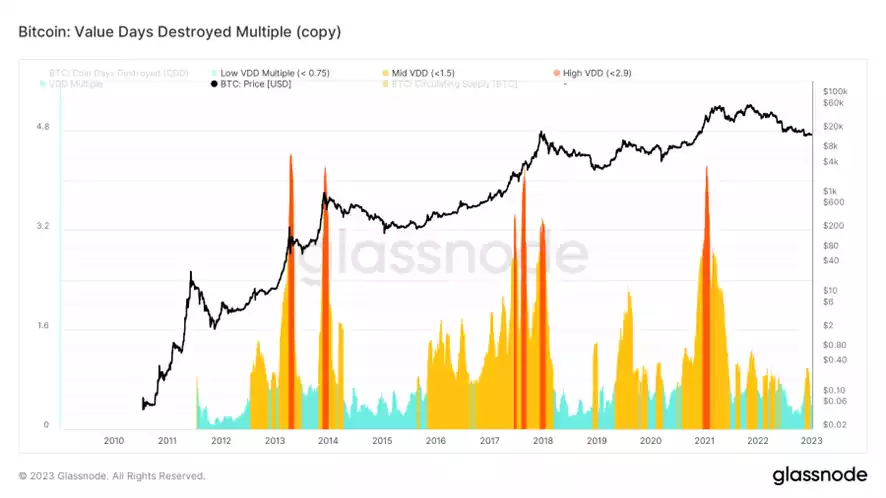

(下图 高权重多次抛压)

为了更明显的区分高权重多次抛压的下降,将低抛压的范围设置为更明显的对比色。

目前市场的高权重多次抛压已经回落,到了历史上接近低点的位置。

(下图 长期与短期抛压比率)

这是衡量长期和短期抛售比例的一个数据;

其中这个值越高,长期投资者抛售的含量就越高。

整体用来衡量市场的抛压细分状态。

在前一周左右的价格下跌中,长期投资者抛售手中的筹码含量达到了一年以来的高位。

当然,也需要进一步洞察其中交易量的关系。

目前,市场整体交易量不高,所以影响更多是比例上权重大于真实对于市场的压力。

(下图 混币拆分地址检测状态)

• 紫线下降:为拆分混币使用的增长

在 2022 年,混币器的使用和地址拆分以及多地址抛售的使用量日逾增加,传统的对于巨鲸地址的分析已经变得艰难。

所以本次主要研究是专门针对于此进行了单独建模,为的是进一步观测到拆分地址和巨鲸混币器的使用。

如果结合到其他多余的变量,这个将是很好的一个过滤筛选提醒模型。

2017 年底、2019 年年中,以及 2021 年第二季度,都有大量混币器或拆分地址被使用,以及增长。

目前情况下并没有多余的拆分地址被使用。

中期探查

• 网络情绪积极性

• 投机者情绪

• 积累趋势队列

• BTC 趋势净头寸

• 巨鲸交易平台净头寸

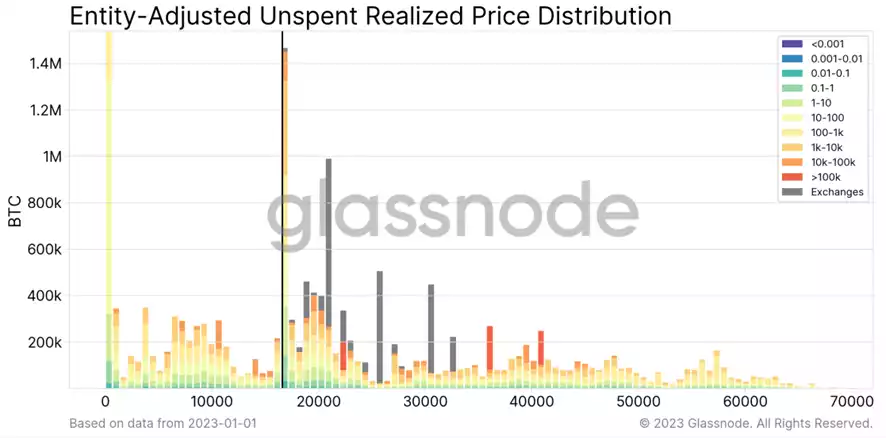

• 各地址已实现筹码分布——实体调整优化版

• 稳定被流通量

• 购买力差值

链上情绪评级:交易情绪、投机情绪尚在修复

(下图 网络情绪积极性)

目前仍处于修复状态中,但场内整体修复速度较为缓慢。

(下图 投机者情绪)

中期趋势行情,大型行情离不开场内的投机者的参与,他们也是价格的核心助推力量。

通常,在场内投机情绪较弱的关口,整体会呈现较为疲软的状态。

从场内参与参与者分布状况的角度上看,要产生较大的价格上升现象,投机者无疑占据着重要角色。

当前,场内投机属性处于尚在修复的状态,趋势劲头仍不明显。

各地址状况评级:积累较弱,巨鲸轻度施压

(下图 积累趋势队列)

1k 地址表现出较弱的积累状况,且目前状态持续已有将近 1 个月。<1、1-10 和 100-1k 地址的积累状态处于摇摆状态。

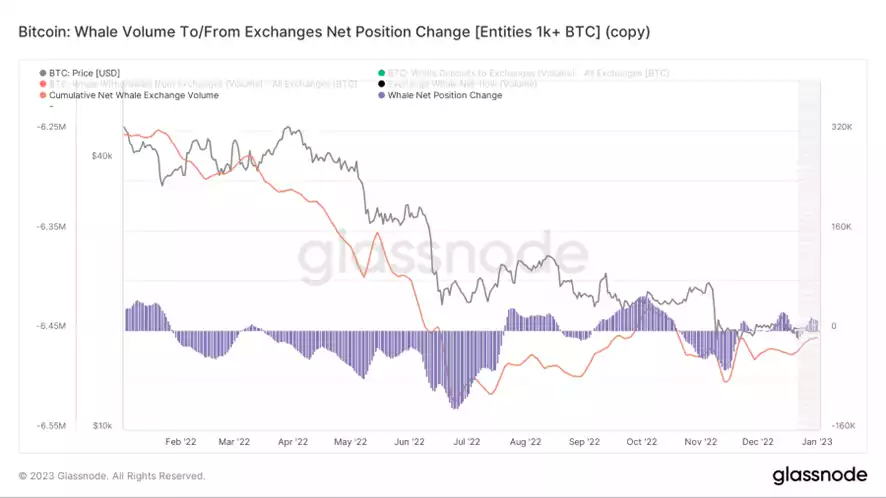

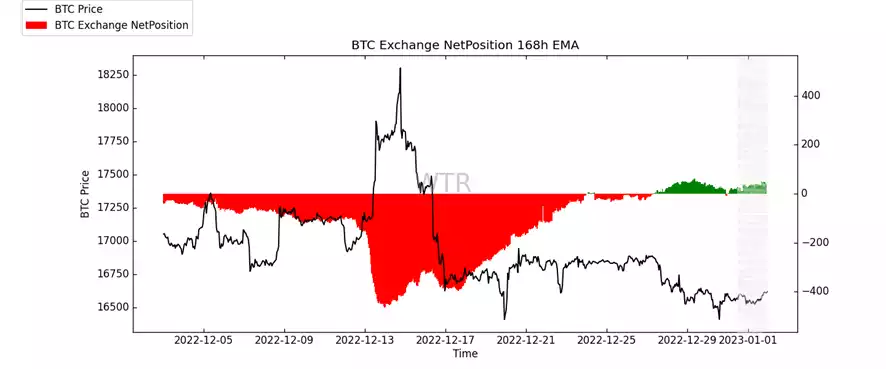

(下图 BTC 趋势净头寸)

交易平台内部仍有滞留的 BTC 表现出「潜在抛压」的行为,这会轻度构成上涨的阻力。

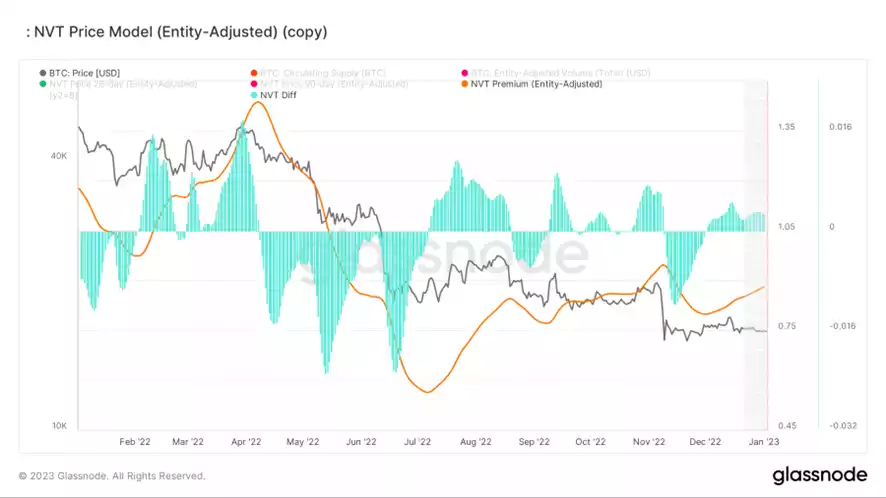

(下图 巨鲸交易平台净头寸)

结合交易平台趋势净头寸和积累趋势队列,可能当前进行「盘面压力测试」的部分主体为 1k 以上的巨鲸。

(下图 各地址已实现筹码分布——实体调整优化版)

较多当前价位的筹码成交,滞留在交易平台的数量比例较少。

购买力状况评级:轻微修复,但整体未构成购买力趋势

(下图 稳定币流通量)

稳定币流通量有一定量的流入,资金有缓慢进场的痕迹,且在今年来首次发生,目前暂时放缓。

深入探索交易平台内部的购买力状况。

(下图 购买力差值)

购买力未在交易平台内部形成趋势,可能当前场内仍有欠缺购买力的状况。

短期观测

• 衍生品风险系数

• 期权意向成交比

• 衍生品成交量

• 期权隐含波动率

• 盈利亏损转移量

• 新增地址和活跃地址

• 冰糖橙交易平台净头寸

• 姨太交易平台净头寸

• 高权重抛压

• 全球购买力状态

• 稳定币交易平台净头寸

• 链下交易平台数据

衍生品评级:风险回落至中性,交易状态低迷

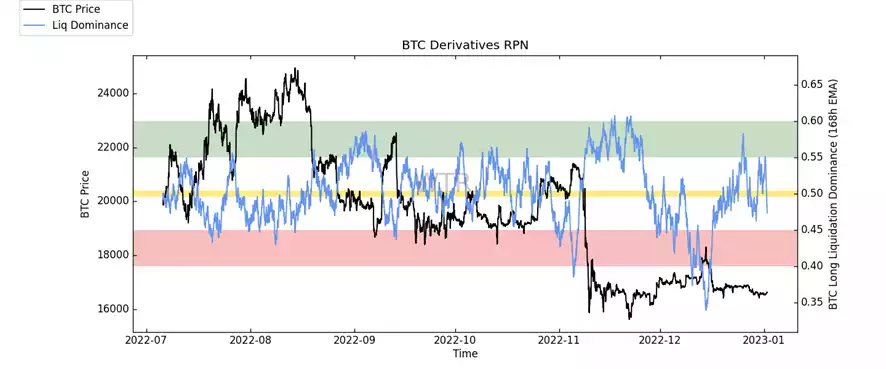

(下图 衍生品风险系数)

衍生品风险在昨天回到安全区域上沿,在今天重回中性方向。

(下图 期权意向成交比)

市场从看跌保护的意向来看,并没有太多看跌保护意图,交易量也并不算高亢。

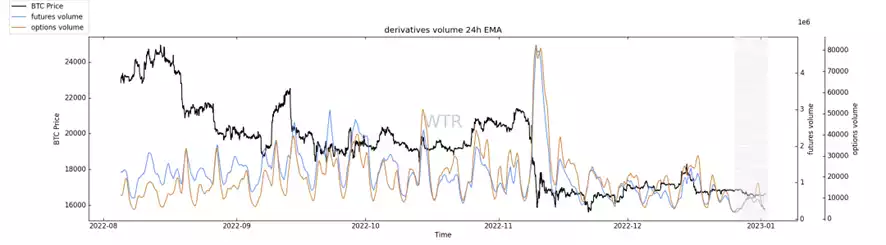

(下图 衍生品成交量)

从衍生品交易量来看,衍生品交易者陷入了疲软的状态。

整体交易量相比,之前两个月有大幅度下降。

(下图 期权隐含波动率)

隐含波动率也下降到了非常低的边界,对于卖方来说,从波动率的空间上可操作性上也变得稀少。

平淡的行情让买方也失去了更多下注的欲望。

情绪状态评级:踩踏情绪回暖,市场重回平衡

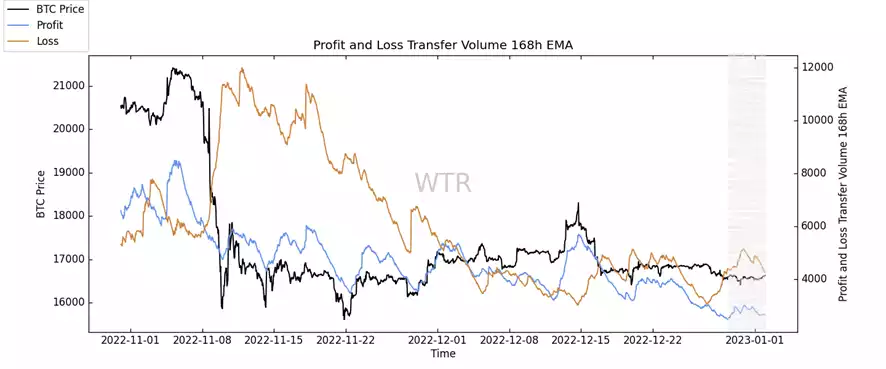

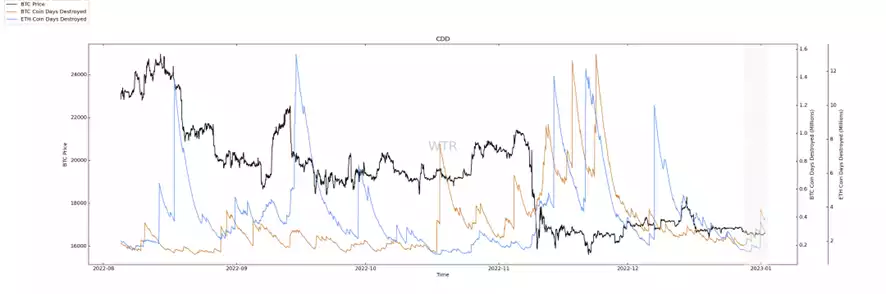

(下图 盈利亏损转移量)

踩踏情绪在之前陷入较为高亢的状态,随后进入了下降。

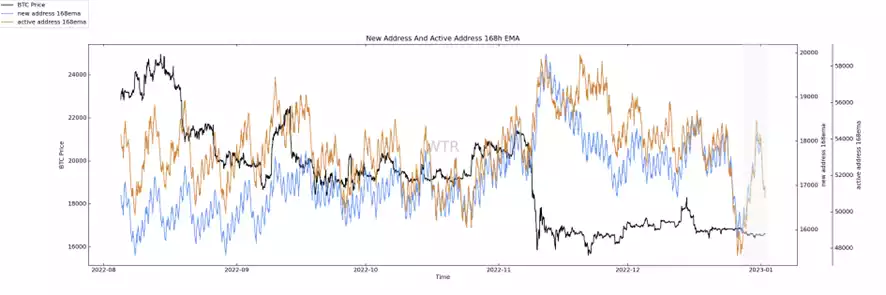

(下图 新增地址和活跃地址)

之前大量的活跃地址的突然开始向上,可能证明着更多的资金活动其中的地址开始充到交易平台,并且造成市场的抛压,随后造成了价格下降。

所以在价格的观察中,活跃地址瞬间的活跃是尤为重要的。

现货以及抛压结构评级:积累下降,开始有初步抛压

(下图 冰糖橙交易平台净头寸)

市场的积累终于进入了薄弱阶段。

说明开始有一些地址,慢慢地流入到交易平台,这并不算是一个好现象,可能会给现在的市场和行业造成一定的压力。

对于交易者来说,短期做多需要更加谨慎对待。

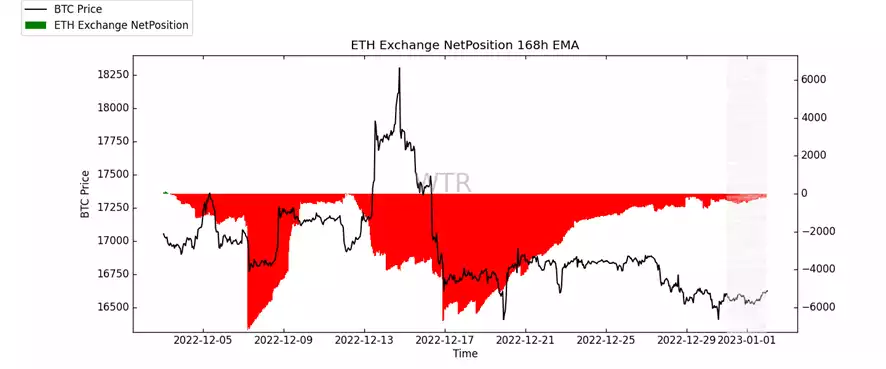

(下图 E 太交易平台净头寸)

E 太交易平台净头寸则刚好变化不大。

持续保持相对缓慢流出状态,但价格可能相对受到大盘影响,导致同样低迷下行。

(下图 高权重抛压)

高权重抛压从高位开始略带回落,不过总体抛压幅度小于之前几周和上一轮。

购买力评级:全球购买力低迷,稳定币低迷

(下图 全球购买力状态)

全球购买力增长低迷,欧美购买力回归下降,亚洲开始略微萎靡增长。

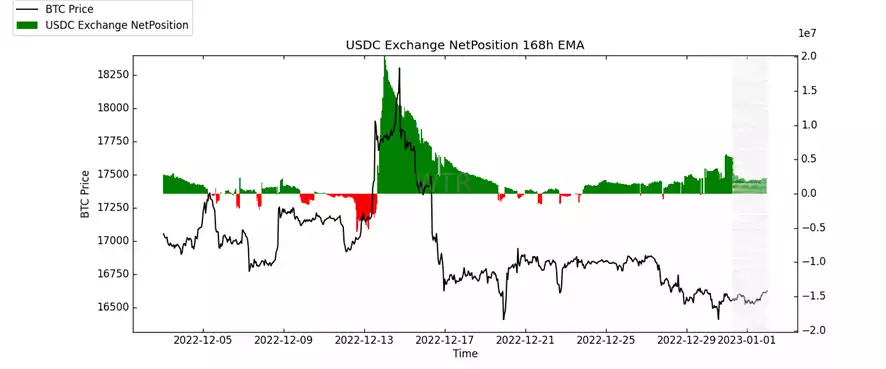

(下图 USDC 交易平台净头寸)

USDC 稳定币有薄弱流入,但整体流入并不大。

相对陷入锐减。

(下图 USDT 交易平台净头寸)

USDT 也有基础流入,相对之前,接近负流入有所缓解。

总体来说,稳定币的购买力相比之前的薄弱状态有微微好转。

链下交易数据评级:购买意愿低沉,17000 美金有卖压意愿

(下图 Coinbase 链下数据)

16000 之前有微量购买意愿,但在 17000 美金抛压也较为激烈。

(下图 Binance 链下数据)

整体状态较为稀少,人气大幅度减少,16000 美金有微量购买意愿。

(下图 Bitfinex 链下数据)

在经历 FTX 交易平台等一系列暴雷之后,也仅仅在 15880 有微量购买力。

本周总结:

消息面总结:

1. 在各国央行推动下,全球负利率总额大幅锐减,从两年前的 18.4 万亿美元降至目前的 2540 亿美元。

2. 目前对市场更重要的是,寻找紧缩政策拐点。美联储今年的第一次发声和第一次加息尤为重要,决定着整年政策预期的底色。

3. 放水和全部资产上涨并没有完全相关性。市场不会因为钱多,就会让没有效用的东西涨价。比如,无用的树叶不会因为钱多就变成价格昂贵的树叶。

同理,加密资产如果没有价值,那么近两年的放水不会造成明显波动。加密资产已经螺旋上涨了十年,寻找底层逻辑很重要。

市场上的水只能作为需求放大器。一旦市场水位来临,需求放大器也会再次发生效用。

因此,在政策环境拐点的预期下,寻找资产的底层逻辑非常关键。

第一次加息 25% 或者放水预期出现的时候,将是很好右侧的拐点。而更多价值的重估,需要在此之前完成重新定义。

链上长期洞察:

1. 从减半库存周期与长期投资者状况来看,减半周期明显;

2. 目前长期投资者的筹码已经累计新高,同时满足长期投资者平均筹码陷入亏损;

3. 只差减半库存周期时间作用下的影响;

4. 高权重多次抛压回归相对安全范围;

5. 在前一周左右的价格下跌中,长期投资者抛售手中的筹码含量达到了一年以来的高位,不过交易量并不高;

6. 2017 年底、2019 年年中,以及 2021 年第二季度,都有大量混币器或拆分地址被使用,以及增长。

7. 目前情况下并没有多余的拆分地址被使用。

• 市场定调:

宏观抛压有一定程度下降,从整体链上和库存周期的角度来看,今年是适合定投的一年。

链上中期探查:

1. 交易情绪修复速度较慢;

2. 投机情绪尚在修复,趋势不明显;

3. 积累状况较弱;

4. 交易平台内部有些微「潜在抛压」滞留,但目前价位滞留筹码的比例较少;

5. 巨鲸有测试盘面压力的行为;

6. 稳定币流通量有一定量进入场内,但未在交易平台内部形成购买力趋势。

• 市场定调:

修复放缓

从当前情况看,买盘未形成趋势,有些微阻力,缺乏趋势上涨动力。

策略建议:多头策略劲头不明显,可能仍偏重于左侧交易。

链上短期观测:

1. 衍生品状态持续保持低迷;

2. 衍生品风险回落至中性;

3. 高权重抛压刚有所下降;

4. 踩踏情绪有所缓和,市场重回平衡;

5. 市场积累下降,有初步抛压;

6. 全球购买低迷,稳定币依然持续低迷;

7. 链下交易数据购买意愿低沉,17000 美金有卖压意愿;

• 其中短期内涨不破 18500~20000 的概率为 67 %。

• 市场定调:

上行空间较小,市场低迷。

策略建议:多头策略空间较小,同时目前更适合空间极窄的策略。

风险提示:

以上均为市场讨论和探索,对投资不具有指向性意见;请谨慎看待和预防市场黑天鹅风险。

所有评论